Seperti kita ketahui, Program Pengampunan Pajak atau Tax Amnesty sudah berakhir tanggal 31 Maret 2017. Peluang untuk mengikuti Tax Amnesty untuk memperoleh fasilitas pengampunan berdasarkan Undang-Undang Nomor 11 tahun 2016 sudah tertutup. Berdasarkan data Ditjen Pajak di sini, hingga tahun 2015, Wajib Pajak (WP) yang terdaftar dalam sistem administrasi Direktorat Jenderal Pajak (DJP) mencapai 30.044.103 WP, yang terdiri atas 2.472.632 WP Badan, 5.239.385 WP Orang Pribadi (OP) Non Karyawan, dan 22.332.086 WP OP Karyawan. Wajib Pajak yang telah mengikuti program tax amnesty menurut data statistik Amnesti Pajak di website pajak.go.id yang telah menyampaikan Surat Pernyataan Harta (SPH) yaitu sebanyak 1.029.215 Wajib Pajak. Dari data tersebut Wajib Pajak yang telah mengikuti Program Tax Amnesty hanya sebesar 3,43% dari total Wajib Pajak terdaftar. Menurut saya cukup memprihatinkan karena yang memanfaatkan fasilitas hanya sebanyak 3,43% Wajib Pajak dimana menurut saya Fasilitas yang diberikan oleh UU No. 11 Tahun 2016 ini sangat istimewa dan berdasarkan historis pelaksanaan Pengampunan Pajak yang telah dilakukan di Indonesia yaitu pada tahun 1964, kemudian tahun 1984 dan yang terakhir adalah tahun 2016 kemarin. Kesempatan langka menurut saya bagi Wajib Pajak untuk dapat memanfaatkan fasilitas ini karena program pengampunan pajak menurut perkiraan saya akan diadakan kembali berpuluh-puluh tahun lagi dan mungkin saja tidak ada lagi program seperti itu.

Melihat data Wajib Pajak yang sudah mengikuti Tax Amnesty yang hanya sebanyak 3,43% dari total Wajib Pajak terdaftar, tentunya sebesar 96,57% Wajib Pajak yang belum mengikuti Tax Amnesty meskipun diantaranya ada Wajib Pajak yang dapat dikecualikan untuk mengikuti Tax Amnesty sebagaimana dimaksud dalam Peraturan Direktur Jenderal Pajak Nomor PER-11/PJ/2016. Bagi saya, masih sangat banyak Wajib Pajak yang belum memanfaatkan program tax amnesty ini.

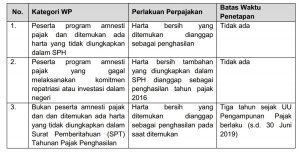

Sesuai dengan ketentuan Pasal 18 ayat (2) UU No. 11 Tahun 2016 tentang Pengampunan Pajak, Wajib Pajak tidak mengikuti Tax Amnesty yaitu tidak menyampaikan Surat Pernyataan sampai dengan periode Pengampunan Pajak berakhir, Direktur Jenderal Pajak menemukan data dan/atau informasi mengenai Harta Wajib Pajak yang diperoleh sejak tanggal 1 Januari 1985 sampai dengan 31 Desember 2015 dan belum dilaporkan dalam Surat Pemberitahuan Tahunan Pajak Penghasilan, maka atas Harta yang belum dilaporkan tersebut dianggap sebagai tambahan penghasilan yang diterima atau diperoleh Wajib Pajak pada saat ditemukannya data dan/atau informasi mengenai Harta dimaksud, paling lama 3 (tiga) tahun terhitung sejak Undang-Undang ini mulai berlaku. Atas tambahan penghasilan tersebut dikenai pajak dan sanksi sesuai dengan ketentuan peraturan perundang-undangan di bidang perpajakan

Dari pernyataan tersebut, Wajib Pajak yang tidak mengikuti Tax Amnesty akan ditelusuri hartanya dari tanggal 1 Januari 1985 sampai dengan 31 Desember 2015. Tentunya menurut pemikiran saya apabila saya sebagai Wajib Pajak dan tidak mengikuti Tax Amnesty, maka kepemilikan harta saya dari tahun-tahun tersebut dapat dihitung dan dianggap sebagai tambahan penghasilan pada saat ditemukannya oleh Dirjen Pajak dan akan dihitung pajaknya serta dikenakan sanksi sesuai ketentuan yang berlaku, pastinya saya akan kepikiran, apa yang harus saya lakukan, ikut tax amnesty sudah berakhir, namun ada harta yang belum dilaporkan dalam SPT Tahunan saya. Sanksi tersebut akan diberlakukan paling lama tahun 2019, artinya apabila lewat tahun 2019 dan tidak ditemukan oleh Dirjen Pajak maka saya aman, tetapi saya tidak akan dapat tidur dengan nyenyak, untungnya diri saya yang sebenarnya sudah ikut tax amnesty, meskipun harta tidak banyak :).

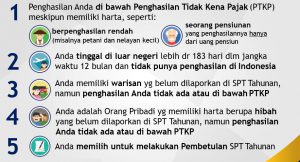

Disini saya mencoba memberikan saran, apabila ternyata kondisinya teman-teman tidak ikut tax amnesty, dan ternyata ada harta yang tidak dilaporkan dalam SPT Tahunan, atau bahkan punya NPWP dan memiliki harta tetapi belum melaporkan SPT Tahunan sama sekali, saya menyarankan untuk melakukan pelaporan SPT Tahunan dan mengisi hartanya dalam SPT bagi yang belum melaporkan SPT Tahunan dan melakukan pembetulan SPT Tahunan bagi yang belum melaporkan hartanya secara keseluruhan.

Pasal 8 UU No. 28 Tahun 2007 tentang PERUBAHAN KETIGA ATAS UNDANG-UNDANG NOMOR 6 TAHUN 1983 TENTANG KETENTUAN UMUM DAN TATA CARA PERPAJAKAN sebagaimana telah diubah terakhir dengan UU No. 16 Tahun 2009 memberikan kesempatan kepada Wajib Pajak dengan kemauan sendiri dapat membetulkan Surat Pemberitahuan yang telah dilaporkan, dengan syarat Direktur Jenderal Pajak belum melakukan tindakan pemeriksaan. Terhadap kekeliruan dalam pengisian Surat Pemberitahuan yang dibuat oleh Wajib Pajak, Wajib Pajak masih berhak untuk melakukan pembetulan atas kemauan sendiri, dengan syarat Direktur Jenderal Pajak belum mulai melakukan tindakan pemeriksaan.

Dalam ketentuan tersebut, Wajib Pajak diberikan hak untuk melakukan pembetulan SPT Tahunannya apabila dalam pengisian terdapat kekeliruan dalam hal ini belum melaporkan seluruh hartanya dalam SPT sepanjang belum dilakukan tindakan pemeriksaan. Yang dimaksud dengan “mulai melakukan tindakan pemeriksaan” adalah pada saat Surat Pemberitahuan Pemeriksaan Pajak disampaikan kepada Wajib Pajak. Langkah ini adalah saran saya yang paling tepat untuk dilakukan bagi teman-teman yang tidak ikut tax amnesty namun terdapat harta yang belum dilaporkan.

Mengapa saya sarankan untuk segera melakukan pembetulan SPT Tahunannya? Saat ini informasi data harta yang dimiliki oleh Dirjen Pajak sangat luas. Sebagai contoh:

- Kepemilikan harta berupa tanah dan/atau bangunan, Dirjen Pajak dapat meminta data dari Badan Pertanahan Nasional (BPN)

- Kepemilikan harta berupa kendaraan, dapat diakses melalui Samsat

- Kepemilikan harta berupa tabungan/deposito atau produk perbankan lain dapat diminta dari Perbankan dan terlebih sekarang sudah ada aplikasi Pajak berupa AKASIA yang mempermudah Dirjen Pajak meminta data perbankan Wajib Pajak

- Kepemilikan produk surat-surat berharga dari lembaga sekuritas atau OJK

- dan masih banyak lagi akses data yang dapat diperoleh oleh Dirjen Pajak

Saat ini Dirjen Pajak di bawah kementrian keuangan sedang menggodok Aturan Pelaksanaan pemeriksaan atas Wajib Pajak yang tidak ikut tax amnesty dan rencananya akan diterbitkan 1 – 2 bulan mendatang. Saya sarankan untuk segera melakukan pembetulan sesuai Pasal 8 UU KUP tersebut terlebih dahulu ketimbang menunggu untuk dilakukan pemeriksaan oleh Dirjen Pajak.

Tentunya, apabila teman-teman ingin melakukan pembetulan, jangan asal melakukan pembetulan untuk tujuan yang penting harta yang tidak diikutkan tax amnestu terlaporkan dalam SPT. Dalam melakukan pembetulan harus sesuai dengan ketentuan perpajakan yang berlaku dan apabila masih dalam periode penerapan UU No. 11 Tahun 2016 sampai dengan tahun 2019 ini, atas harta yang belum dilaporkan tersebut dan tidak ikut tax amnesty, teman-teman hitung sebagai tambahan penghasilan di tahun pajak yang akan dilakukan pembetulan. Misalkan ingin melakukan pembetulan SPT Tahun Pajak 2016, maka teman-teman hitung nilai harta tersebut dan diakui sebagai tambahan penghasilan tahun pajak 2016, hitung Pajaknya sesuai Pasal 17 UU 36 tahun 2008 tentang UU PPh, setorkan dan sampaikan SPT Tahunan Pembetulannya baik secara manual maupun elektronik. Perlu diketahui, atas pembetulan yang teman-teman lakukan, terdapat sanksi yaitu sesuai dengan ketentuan Pasal 8 ayat (2) UU KUP karena terdapat kurang bayar dalam melakukan pembetulan SPT yaitu sebesar2% (dua persen) per bulan atas jumlah pajak yang kurang dibayar. Kita pasif saja menunggu Surat Tagihan Pajak (STP) yang dikirimkan oleh Dirjen Pajak, Apabila sudah memperoleh STP baru dilakukan penyetoran sanksinya.

Sekali lagi saran saya, sepanjang belum dilakukan pemeriksaan, masih ada kesempatan untuk memanfaatkan fasilitas pembetulan SPT sesuai Pasal 8 UU KUP, lakukan pembetulan SPT bagi yang belum melaporkan seluruh hartanya dan/atau bagi yang memiliki harta tetapi belum pernah melaporkan SPT, segera laporkan SPT Tahunanya dan tidak menutup kemungkinan, bagi yang memiliki harta tetapi belum punya NPWP, daftarkan NPWP dan laporkan hartanya dalam SPT daripada teman-teman dilakukan pemeriksaan pastinya akan membuka seluruh data-data kepemilikan harta dari tahun 1985 sampai dengan tahun 2015 yang dapat berakibat sangat berat karena akan dihitung pokok pajaknya serta ditambah pengenaan sanksi yang cukup berat juga yaitu maksimal sebesar 48% dari pokok pajak yang harus dibayar.

Sebagai catatan, meskipun teman-teman telah melakukan pembetulan, namun potensi untuk dilakukan pemeriksaan oleh DJP tetap selalu ada, hanya saja apabila teman-teman sudah melakukan pembetulan kemudian dilakukan pemeriksaan, potensi sanksi administratif tidak terlalu memberatkan karena atas pokok pajaknya sudah teman-teman setorkan terlebih dahulu melalui proses pembetulan sepanjang pembetulan yang dilakukan sudah sesuai dengan ketentuan perundang-undangan perpajakan yang berlaku.

Monggo saran dan masukannya 🙂